近日,亿欧智库在北京发布《2018中国智能风控研究报告》(以下简称《报告》)。该报告基于桌面研究、企业拜访和专家调研,明确智能风控定义,分析宏观背景如何推动智能风控产业发展,了解智能风控核心技术、产品与服务流程和应用价值,预测智能风控发展趋势。凭借在金融风控上的实践与创新,杭州排列科技成功入选《报告》智能风控企业图谱。

(图片来源:亿欧大会)

(图片来源:亿欧大会)

风控管理是金融活动的核心。目前,中国金融产业的发展表现出很强的信贷属性驱动,各类以新技术支撑的智能风控产品服务,已成为不管是传统信贷业务,还是互联网信贷业务的重要支撑工具。

亿欧智库在《报告》中就预测:2020年金融科技规模将达到245亿元,其中智能风控达到75.9亿元,占比31%。由此可见,智能风控市场规模巨大,是未来金融科技公司集中发力的市场。

随着DT时代的深入发展,金融行业数据海量化、服务线上化,大数据、人工智能等新技术迅猛发展,强烈冲击着互联网金融及传统银行业,商业银行的智慧转型已成为不可逆转的趋势,而风控的数字化、智能化则是关键的一环,逐渐成为银行业最为热点的应用领域之一。

(图片来源:亿欧大会)

此次入选《报告》智能风控企业图谱的杭州排列科技,作为中国金融科技领域的新锐企业,正是在这样的背景下,自创立以来就始终坚持在风控转型的前沿进行探索与实践,并根据金融形势的变化针对性地提出了系统化的智能风控解决方案——全流程信贷风控系统。

排列科技主要从两个方面对风控系统进行改造、升级:一是利用大数据技术梳理和建立更为完整的风险数据库,丰富风险控制与管理的数据维度,从而让银行更全面、更准确地了解客户的风险情况;二是利用人工智能技术构建风控模型,将智能模型嵌入到贷前、贷中、贷后各个业务环节,应用于贷前审批、贷中授信放款、贷后检测与管理等业务版块,并反复地训练、优化,模型自动迭代,不断提升模型性能与精度,从而提高银行的整体风控效果。

这套解决方案聚合“数据+模型+场景”等维度,贯穿贷前、贷中、贷后各个环节,可以为银行提供一种高度全流程化、自动化与智能化的风控系统。

首先,是风控前置到贷前申请阶段。采用大数据技术,收集客户全域信息数据,通过智能算法来做数据分析,对自有流量、第三方流量的客户进行识别,完成贷前第一步信用评估,提前发现风险、规避风险,,将风险阻止在未发生之前,有效地降低风险成本。

其次,是贷中智能化信贷审核阶段。通过信息核验、规则匹配等,对申请人提供信息和数据库信息的交互验证,进行客户信用风险水平的评估,做出放款与否、放款额度以及利率多少的决策;并且信审程序、黑名单管理、放款系统等功能模块为复杂的贷中信息审核提供自动化操作,内置各种行为模型为贷中风险提供及时预警。

最后,是贷后行为检测与资产管理阶段。通过设置还款系统、催收系统等程序为贷后的智能化管理提供规范的操作,结合还款行为模型、催收模型为贷后提供最安全的决策。一是行为检测,包括建立行为模型、信息补全、逾期预警等,尽可能做到百密而无一疏;二是持续的贷后管理,通过智能化的手段进行催收分级、权限分配、外催支持等。

三者环环相扣,共成一个系统,系统地解决信贷业务中的账户安全风险、交易欺诈风险、信用风险等风险问题。

从目前的业内实践看,数智化的智能风控可以切实提高银行风险管理的效率、效能,普遍使风险活动运营成本降低20-30%,准确性也得到大大提升。

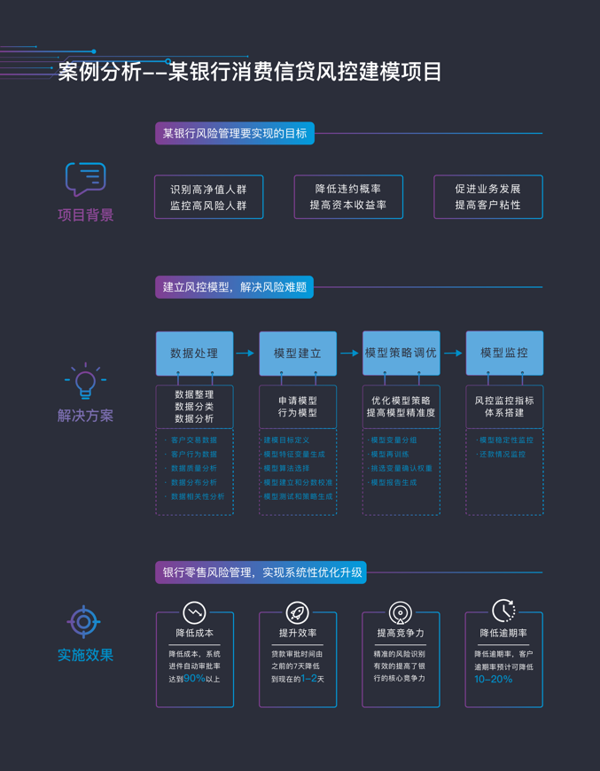

以排列科技合作的某民营银行消费信贷风控建模项目为例,该风控建模项目的实施,让银行系统进件自动审批率达到90%以上,贷款审批时间从原来的7天降低至现在的1-2天,效率显著提升的同时,是风险管理工作的极大改善,该银行客户逾期率预计可降低10-20%。

(排列科技风控建模案例)

智能风控的效果,可以说立竿见影。正是因为如此,越来越多的银行将数智化的智能风控纳入到银行发展战略之内。从当前数智技术与金融深度融合的趋势看,亿欧智库《报告》所作“2020年智能风控达到75.9亿元”的预测,颇具合理性与预见性。亿欧智库也指出,未来,随着智能风控的火热布局,国家政策的积极推进,智能风控将进入更加快速发展的阶段。